投資を始めてみたいけど、何から手をつければ良いか分からない…そんな方もいらっしゃると思います。僕もその一人でした。株や投資信託など、様々な金融商品がありますが、今回は「配当」について初心者の方にも分かりやすく解説します。

- 配当株投資を始めてみたい人

- 何から手をつければいいか分からない人

- 配当について詳しく知りたい人

ハル

ハルこの記事を読むことで、配当株投資の基礎知識が身につきます。初心者の方向けにわかりやすく紹介しています。

株式投資についてまだよくわからないという方はまずはこちらの記事を読むことをお勧めします。

株主へのご褒美?「配当」とは

「配当」とは、企業が得た利益の一部を、その企業の株主に対して還元することです。株式会社は、事業で得た利益を、将来のための投資に回したり、借入金の返済に充てたりしますが、余剰がある場合に株主へ還元することがあります。これが配当です。

配当は、企業が株主に感謝の気持ちを込めて支払う、いわば「ご褒美」のようなものと考えるとイメージしやすいかもしれません。

配当の種類3選

配当には3つほど種類があります。

- 期末配当: 多くの企業で実施されており、決算期末の利益に応じて支払われます。

- 中間配当: 決算期中に一度、利益の一部を中間配当として支払う企業もあります。

- 記念配当: 創立〇周年や上場〇周年など、企業の特別な出来事を記念して支払われる配当です。

これらの配当は、企業の業績や方針によって支払われるかどうかが決まります。必ずしも全ての企業が毎年配当を出すわけではありません。

配当利回りって何?

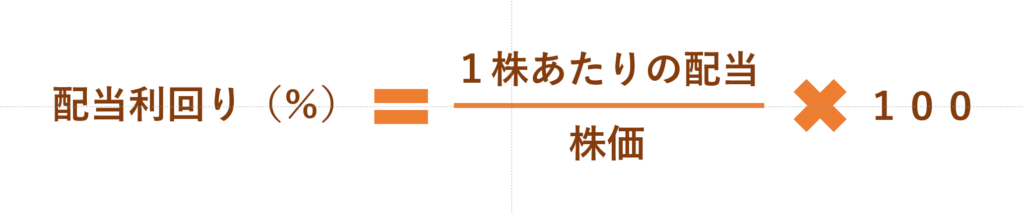

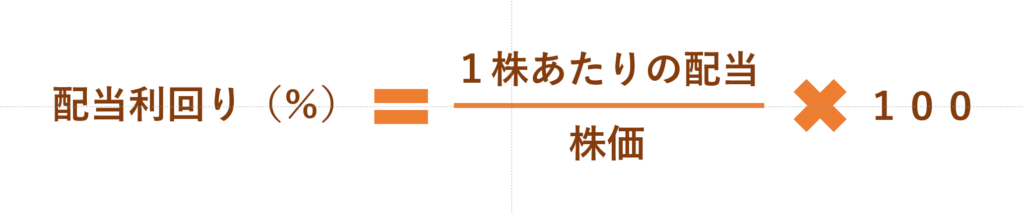

配当投資でよく聞く言葉に「配当利回り」があります。これは、株価に対する年間配当金の割合を示すものです。

例えば、株価が1,000円で、年間配当金が40円の企業の配当利回りは、(40円 ÷ 1,000円) × 100 = 4% となります。

配当利回りが高いほど、投資した金額に対して多くの配当金を受け取れることになります。

配当利回りが高いからといって、必ずしも良い投資先とは限りません。後ほど配当株投資の選び方5選で詳しく説明します。

配当株投資のメリット

配当を目当てに株式投資を行うことを「配当投資」と呼びます。配当投資には、以下のようなメリットがあります。

- 定期的な収入が得られる

- 株価下落時の支えになる

- 複利効果を期待できる

- 企業の安定性を測る一つの指標

定期的な収入が得られる

企業が配当を出す限り、株を保有しているだけで定期的にお金を受け取ることができます。お小遣いのように考えられますね。

株価下落時の支えになる

たとえ株価が一時的に下落しても、配当を受け取れることで、精神的な支えになったり、損失の一部をカバーできたりします。 そもそも、配当金が目的であれば株価の下落はさほど気にする必要がありません。

暴落時の対処法を知りたい方はこちらの記事がおすすめです!

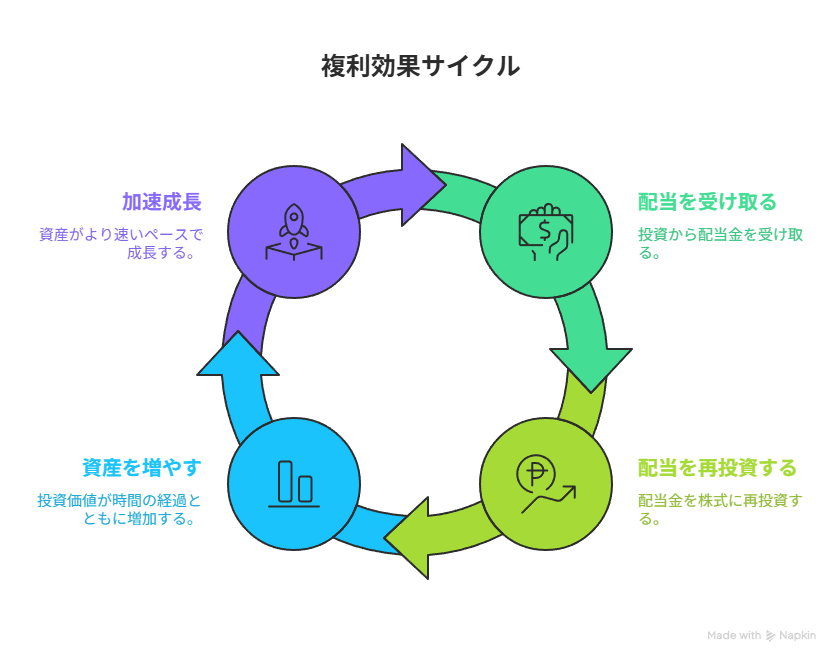

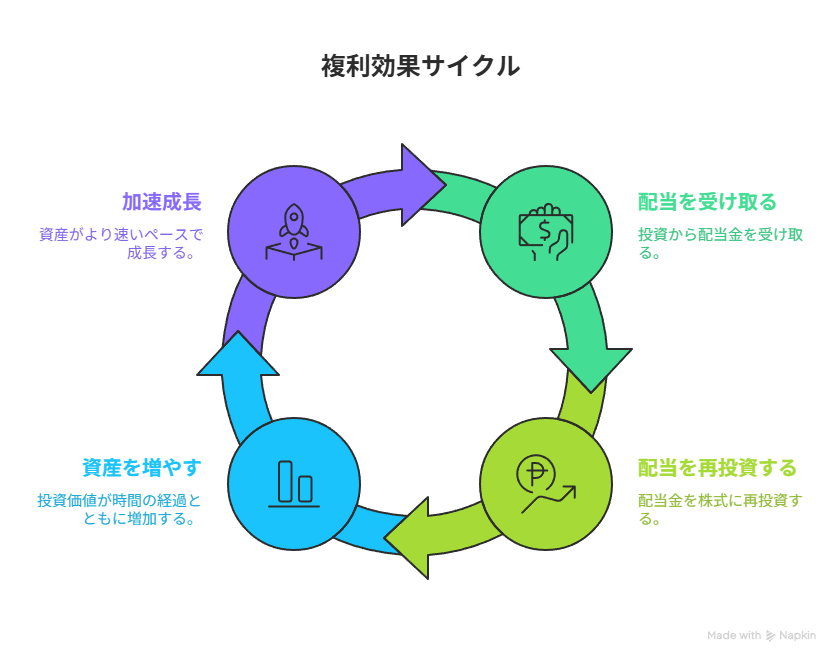

複利効果が期待できる

受け取った配当金を再び株式投資に回すことで、雪だるま式に資産を増やしていく「複利効果」が期待できます。 複利効果は資産が増えていくほど資産が加速度的に増えていきますよ。

企業の安定性を測る一つの指標

長年安定して配当を出し続けている企業は、比較的業績が安定していると考えられます。

配当投資のデメリット

配当株投資には、以下のようなデメリットもあります。

- 株価変動リスクがある

- 減配・無配のリスクがある

- 税金がかかる

- 配当性向によっては注意が必要

株価変動リスク

企業の業績や市場全体の動きによって株価は変動します。配当を受け取れても、それ以上に株価が下落してしまえば、トータルで損をする可能性もあります。

損しないためにも、配当投資ではリスク管理としての分散投資が重要になります。

減配・無配のリスク

企業の業績が悪化した場合、配当金が減らされたり(減配)、全く支払われなくなったりする(無配)可能性があります。 減配が続いたり、無敗になった場合は、その株を手放し別の企業へ投資を検討することをおすすめします。

減配、無配は企業の力が減少したことを示す時があります。損しないためにも一度企業の情報を確認し、株を手放すか保有するかを検討することがおすすめです。

税金がかかる

受け取った配当金には税金がかかります。 非課税の新NISAを活用するなどで対策することが大切です。

配当性向によっては注意が必要

利益に対して配当金の割合が高すぎる企業は、無理をしている可能性もあります。一般的に配当性向は30%ほどが適正といわれています。

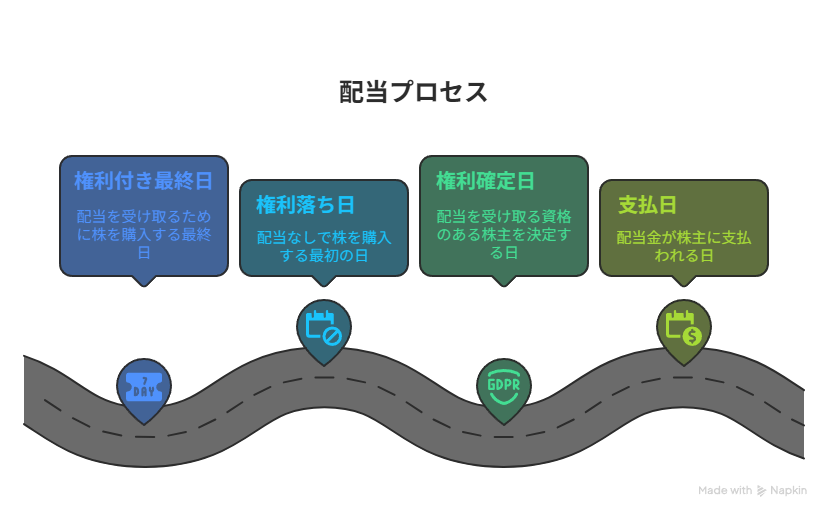

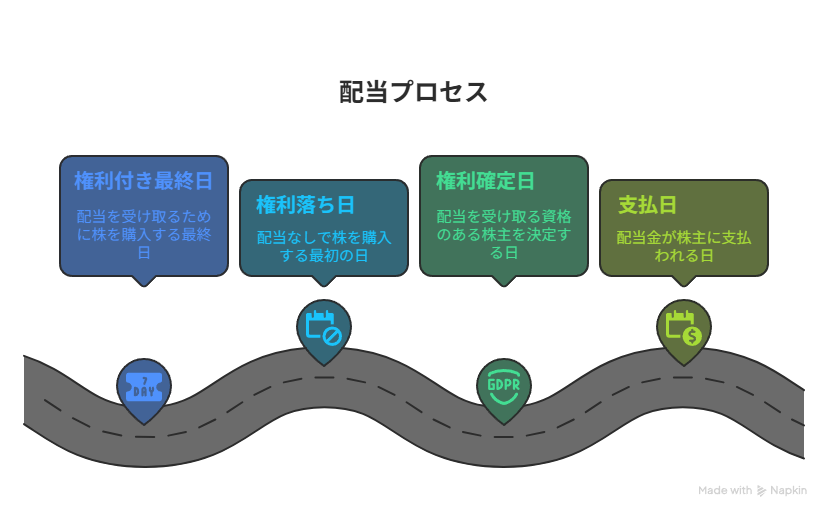

配当を受け取るための流れ

配当を受け取るには、「権利確定日」に株主名簿に記載されている必要があります。

- 権利付き最終日までに株を保有する

- 権利確定日で配当受け取りが確定する

- 支払日に銀行口座などに振り込まれる

権利付き最終日までに株を保有する

権利確定日の2営業日前です。この日までに株を購入し、保有している必要があります。権利付き最終日の翌営業日を権利落ち日といいます。この日に株を購入しても、その期の配当は受け取れないため、注意が必要です。株価は理論上、配当金の分だけ下落しやすい傾向があります。

権利確定日で配当受け取りが確定する

この日に株主名簿に名前が載っている人が配当を受け取る権利を得ます。

支払日に銀行口座などに振り込まれる

権利確定日から1~3ヶ月後くらいに、登録した銀行口座等に配当金が振り込まれます。

「この会社の配当が欲しいな」と思ったら、まずはその会社の権利確定日を確認し、権利付き最終日までに株を購入するようにしましょう。

配当株投資の始め方を知りたい方はこちらの記事がおすすめです!

初心者向けの配当銘柄の選び方5選

配当投資を始めてみたい初心者の方は、以下の点を参考に銘柄を選んでみましょう。

- 高配当利回りだけで決めない

- 業績が安定している企業

- 連続増配当企業に注目

- 身近な企業の株から検討

- 複数の銘柄に分散投資

高配当利回りだけで決めない

配当利回りだけでなく、企業の業績や財務状況、将来性なども確認しましょう。無理な高配当は、企業の体力を奪う可能性もあります。配当性向など他の指標も見比べて選ぶことが大切です。

業績が安定している企業

長年安定して利益を出し、配当を支払い続けている企業は、比較的安心して投資できます。

連続増配企業に注目

毎年少しずつでも配当金を増やしている企業は、株主還元に積極的で、将来の配当増加も期待できます。また、業績が好調であることが多いです。

身近な企業の株から検討

普段利用しているサービスや商品の企業であれば、事業内容を理解しやすく、馴染みやすいですよね。

複数の銘柄に分散投資

一つの企業に集中投資するのではなく、複数の企業に分散して投資することで、リスクを抑えられます。

分散することで、一つの企業の株が暴落しても、他に投資している株でカバーできます。

ポートフォリオ、分散投資について詳しく知りたい方は、こちらの記事がおすすめです。

配当金にかかる税金について

日本国内の株式の配当金には、おおよそ20.315%の税金がかかります。

証券会社の「特定口座(源泉徴収あり)」を利用していれば、税金は自動的に差し引かれて支払われるため、原則として確定申告は不要です。NISA口座であれば、一定の投資枠内で得た配当金は非課税となります。

まとめ:配当は投資の魅力の一つです!

配当は、企業が株主に利益を還元する仕組みであり、株式投資の魅力の一つです。定期的な収入が得られる可能性がある一方で、株価変動や減配のリスクもあることを理解しておくことが重要です。

配当投資を始める際は、企業の業績や将来性をしっかり調べ、一つの指標として配当も参考にしながら、ご自身の投資スタイルに合った銘柄選びを心がけましょう。最初は少額から始めてみるのがおすすめです。

この記事が、あなたの配当投資への第一歩の助けになれば幸いです。

株式投資について詳しく知りたい方はこちらの記事もおすすめです。

コメント